背景

インデックス投資家の多くは、日夜チャートを確認し最適な投資機会を伺うという選択肢を放棄している、あるいは放棄せざるを得ない状況にある。

その為、多くのインデックス投資家がなるべくローリスクかつ投資を自動化するという発想から「ドルコスト平均法」を選択している現状がある。

一方、投資や金融工学に長けた著名人の中には、過去のデータやシミュレーション結果に基づいて一括投資を推奨する者も少なくない。

つまりタイミングを問わず一括投資をすることで市場変動に資産全体を曝したほうが、長期投資視点ではドルコスト平均法よりもパフォーマンスが上回るという考えだ。

しかし一括投資後に暴落が起きた場合には、投資家の個別の経済事情や心理的な理由により市場から退場せざるを得なくなる危険性も孕んでいる。

そこでドルコスト平均法以上一括投資未満のリスクテイクで、投資機会が自動化されるような合理的な投資基準を新たに策定したいと考えた。

もしそういった合理的な投資基準が設けられたのであれば、ドルコスト平均法を実践している一部の投資家にとって、退場する危険性が少ないままパフォーマンスを上げられる可能性がある。

そこで本検討では、VIX指数を用いた合理的な投資基準について考察した。

またサブテーマとして、アメリカの代表的な高配当株ETFであるティッカー「VYM」、「HDV」、「SPYD」の3種をどのような基準で選択すべきかも考察した。

材料

合理的な投資基準を策定するための指標として、米国S&P500のオプション取引成績を基にCBOEが発表している「VIX指数(恐怖指数)」を選択した。

VIX指数は一般に「30を超えると投資家心理が悪化していると判断できる」という目安として知られている。

なぜVIX指数を用いるのか

アメリカ株式市場における株価変動を考える上で、VIX指数は非常に重要である。

なぜなら投資家心理が悪化した際には、株式市場から多くの資金が引き上げられた結果市場全体の株価が急落する可能性が極めて高いからである。

これについては個別の事情による株価変動が比較的起きにくいと考えられる高配当株=成熟大型株のETFであるVYMとVIX指数のチャート(図1)を見比べると一目瞭然である。

株価(ETFなので以降は基準価額と記載)変動が起きにくいと思われるVYMとVIX指数で相関性が認められるのであれば、S&P500に代表される市場全体の指数も同様にVIX指数と相関すると考えられる(後述)。

また投資家にとって「VIX指数30越えは危険水域である」と知られている事実もまた、株式市場からの資金引き上げの動きを強調する。

よってVIX指数を合理的投資基準策定のために有効な指数であると判断した。

調査

Tradingviewを用いて、設定日である2006年11月以来のVYM基準価額の変動とVIX指数の変動を1日足でチャートに表した(図1)。

そこからVIX指数が30を超えた日を設定日とし(連日30を越える場合は初日を設定日とする)を基に、以下の4項目(図2)における中央値と四分位範囲を調査した。

結果

設定日は2007年8月15日〜2022年4月25日の期間で、合計25日であった。

なお調査に際しては、該当イベントの日付を基に1ヶ月=30日として算出した。

結果は以下の通りである(小数点以下は四捨五入)。

考察A

VIX指数変動とVYM基準価額における日数の関係について考察する。

①

基準価額が設定日から直近最安値に転落するまでに要した日数は中央値4(1-15)日であった。

これよりVYMが直近で最も割安になるのは設定日から翌日〜2週間以内である可能性が高いことが示唆された。

つまりパフォーマンスを出しやすいVYMの投資機会は、設定日から翌日〜2週間以内であると言える。

②

基準価額が直近最安値から直近最高値に回復するまでに要した日数は中央値44(25-68)日であった。

これより、一旦下落したVYMの基準価額が反発して一定水準まで戻るのは約1〜2ヶ月であることが示唆された。

つまりVYM保有者が基準価額の下落を確認した際には、売却せず1〜2ヶ月待つことが合理的であると言える。

③

設定日から直近最高値に至るまでに要した日数は中央値48(28-103)日であった。

これより、設定日から一定水準の基準価額に回復するまで1〜3.5ヶ月必要であることが示唆された。

つまりもしVYMを売却する場合は、設定日より最大3.5ヶ月サイクルで売却日を検討することが妥当と言える。

④

設定日から次の設定日までの日数は中央値97(54-309)日であった。

これより、VYM基準価額が暴落するサイクルは約2〜10ヶ月程度であることが示唆された。

VYM保有者は1年に最大6回程度は暴落に見舞われることを念頭に、未来の行動を決定する必要があると言える。

①〜④のまとめ

VIX指数が30を超えた場合には、翌日〜2週間以内にVYMを購入すると効率的な投資となる可能性がある。

中央値が4日であることを鑑みると、VIX指数が30越えした日から4日後には再度VYMの基準価額の確認をし、底を打ったかどうかを判断すべきである。

またVYMの投資機会としては③3.5ヶ月未満かつ④2〜10ヶ月を満たす条件、つまり2〜3ヶ月毎に考慮したい。

VIX指数が30を下回ったことを確認して2ヶ月程度後から、再びVIXが30を超えるようなイベントが起きないか意識すべきだろう。

その際は2〜3ヶ月分の投資資金を投下することで、比較的安全にパフォーマンスを向上させられる可能性がある。

考察B

考察Bでは、考察Aより更に一歩踏み込んだ実践的な考察を行う。

材料で述べた通り、VIX指数とVYM基準価額が相関するのであればアメリカ市場を代表する指数であるS&P500もまたVIX指数と相関する可能性が高い。

実際にTradingviewを用いてVIX指数とS&P500指数のチャートを比較すると図3となり、変動に相関関係が見て取れる。

よってVYMではなくS&P500連動型インデックスETFに投資している投資家にとっても、考察Aの投資方法は外挿が可能と言える。

つまりティッカー「VT」や「VTI」などのETFへも、VYM同様にVIX指数が30を超えた日の翌日〜2週間以内に2〜3ヶ月分の投資資金を投下すれば、ドルコスト平均法と比べてパフォーマンスが向上する可能性がある。

またこのように2〜3ヶ月分の追加投資を繰り返すことで、1年〜数年周期の更に大きな株式市場のうねりに関しては、ドルコスト平均法同様に取得単価の平準化効果が見込めるだろう。

考察Bの注意点

本検討ではVYMの基準価額を基にデータを調査しており、S&P500連動型インデックスETFについては①〜③の日数に細かな差異が出る点について理解しておく必要がある。

またダウ平均やNASDAQ総合といった指数は企業構成に偏りがあるため、これらの指数に連動したインデックスETFでは本投資方法は外挿できないことに注意が必要である。

加えて本検討ではドル円の為替については一切考慮していないため、VYMやS&P500連動型ETFを念頭にした日本の投資信託への投資方法については別に考えなければいけない。

つまりドル円の為替変動次第ではドルベースでは買い場であっても、円ベースでは適していないということもあり得るということである。

VYM・HDV・SPYDの選択について

さてVYMとVIX指数の相関について考察してきたが、最後にVYM同様の高配当株ETFであるHDVおよびSPYDとの選択基準についても検討する。

VYM・HDV・SPYDについての特徴は以下の通りである。

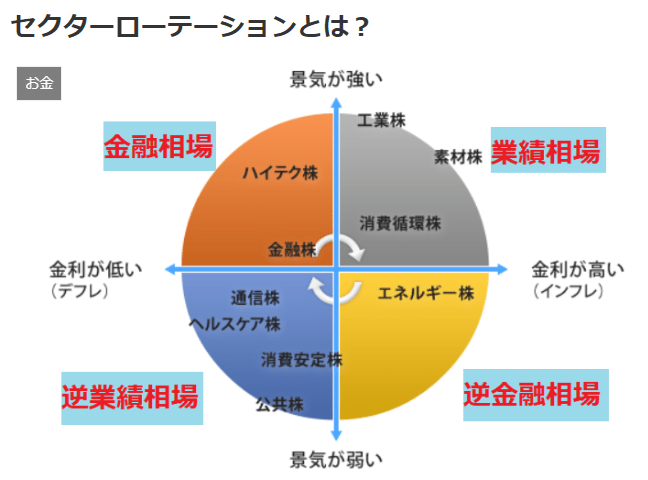

また、セクターローテーションは以下の通りになる。

これらから各ETFの特徴を解釈すれば以下の通りになる。

よってVYM・HDV・SPYDの選択に関しては、景気および金利から該当する相場を想定し、その上で割安となるETFへ投資すると更にパフォーマンスが向上する可能性がある。

具体的に言えば金利が高い時期ではVYMを、景気が強い=経済活動が活発である時期ではHDVを、景気が弱く金利が高い時期ではSPYDを優先して選択すべきであろう。

コメント