- eMAXIS Slimシリーズについて知りたい

- eMAXIS Slim米国株式(S&P500)と全世界株式(オール・カントリー)の違いが分からない

- どちらを選べば正解か教えてほしい

昨今では色々なメディアがつみたてNISAを推奨している通り、その有用性に関しては異論が少ないところだと思います。

そしてつみたてNISAを始めようと調べていると、おそらく多くの人がeMAXIS Slimシリーズという選択肢に行き着くでしょう。

特にその中で人気の高い米国株式(S&P500)と全世界株式(オール・カントリー)はどんな違いがあって、どちらが正解なのでしょうか?

本記事ではそれぞれの銘柄特長と両者の違い、そしてあなたがどちらに向いているか解説していきます。

少し長めですが、なるべく難しい言葉は無くしていますのでサクッと最後までお読みくださいね。

結論

- eMAXIS Slimシリーズは日本の投資家に大人気の投資信託

- eMAXIS Slim米国株式(S&P500)と全世界株式(オール・カントリー)はどちらも優れている

- どちらを選ぶかは個人のリスク許容度次第

『eMAXIS Slim』シリーズとは?

『eMAXIS Slim』シリーズは三菱UFJ国際投信(株)が販売しているインデックス投資のシリーズで、その圧倒的な手数料(正確には信託報酬)の低さが人気を博しています。

日本における投資信託での正解の一つです

ランキングから適当にコレを選んだ人はラッキーやな

eMAXIS Slimシリーズはどれだけあるの?

実はeMAXIS Slimシリーズにはなんと13銘柄もあります。

そのうち、つみたてNISAの対象になっているのは9銘柄です。

つみたてNISAの対象銘柄は国が面子にかけて選別しています

そこに9銘柄入るってのは優良投資信託の証やな

どうして米国株式(S&P500)と全世界株式(オール・カントリー)が人気なの?

まず大前提として「アメリカの金融パワーは世界一」ということを覚えておいてください。

未来については分かりませんが、少なくとも現在に至るまではアメリカが世界の株式市場を牽引してきました。

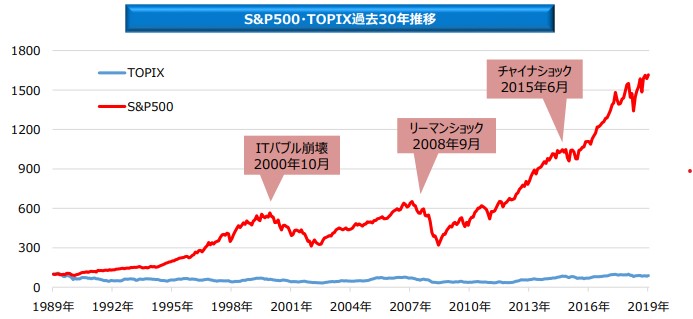

アメリカ市場の過去チャートを見ても、幾多の暴落を乗り越えて力強く成長を続けてきたことが分かります。

ですので、アメリカの株式は投資家にとって最も人気の高い投資先の一つとなっています。

USA!USA!

一方、全世界株式(オール・カントリー)のほうはなぜ人気なのでしょうか?

株式というのは値動きが大きいリスク資産とされています。

その中でも全方位投資をする全世界株式(オール・カントリー)は、世界で何の事件が起ころうと資産の値下がりが抑えられる仕組みになっています。

ですので、リターンは欲しいけど安全性も確保したい欲張り投資家に人気となる訳です。

これで戦争が多い日も安心

eMAXIS Slimシリーズはどの証券会社で買えるの?

シリーズとしては、全ての主要なネット証券会社で買うことができます。

ただし証券会社によっては一部扱っていない銘柄もありますので、お使いの証券会社HPで必ず確認してくださいね。

「普通に買えるけどiDeCoでは選べない」というパターンもあるので要注意です

米国株式(S&P500)と全世界株式(オール・カントリー)の違い

さて次は、米国株式(S&P500)と全世界株式(オール・カントリー)との違いについて見てみましょう。

両者には①信託報酬、②投資先の2つの違いがあります。

1.信託報酬の違い

つみたてNISAやiDeCoなど長期投資の目線で考えると、信託報酬はなるべく低く抑えたい部分です。

信託報酬とは投資信託を管理運営する会社へ支払う手数料みたいなもんです

両者の信託報酬は米国株式(S&P500)が0.0968%に対し全世界株式(オール・カントリー)は0.1144%です。

信託報酬だけで見ると米国株式(S&P500)が若干有利ですが全世界株式(オール・カントリー)も十分に低いレベルです。

よし、米国株式(S&P500)で決まりやな

いやいやさすがに0.02%程度は誤差レベルですよ

2.投資先の違い

両者とも投資信託であることは変わりはありませんが、投資先は大きく異なります。

米国株式(S&P500)の投資先はS&P500と言われるアメリカ企業の代表500社です。

S&P500は「アップル」、「マクドナルド」、「ウォルト・ディズニー」、「ファイザー」、「アマゾン」など日本でもお馴染みの企業たちで構成されています

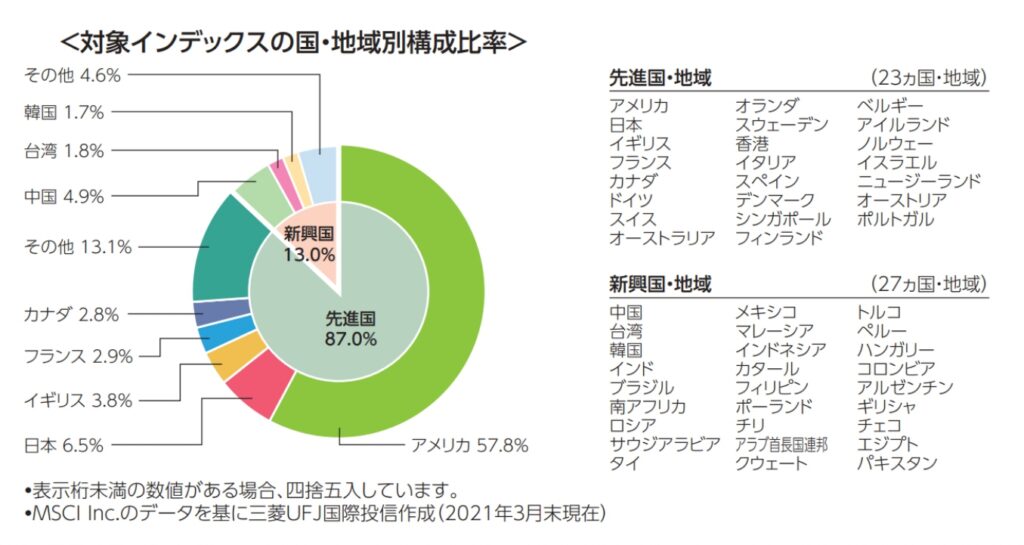

対して全世界株式(オール・カントリー)の投資先は世界中の株式です。

それぞれS&P500指数とMSCI(モルガン・スタンレー・キャピタル・インターナショナル)指数に連動した成果を目指す運用が為されます。

ちなみに全世界株式(オール・カントリー)の具体的な投資先と配分は下の通りです。

アメリカ58%て、もうこれ全世界(アメリカ)やん

投資先の違いによるリスクと分散

株式投資には資産価値の変動がつきものです。

ある日突然大暴落が起きて短期間で株価が半分になることさえ決して珍しくありません。

高騰や暴落時には、投資範囲を集中させているほどその影響をモロに受けることになります。

例えば日本株のみを買い集めていた時に法改正をきっかけに株価が一気に半分まで落ちたとしたら、あなたの大切な資産は一気に50%になります。

もしその時に資産の半分を外国の株で保有していたら、日本株の価値は半減するものの総資産価値としては75%の下落に抑えられます。

だからこそ多くの投資家は投資範囲を広げる=分散を重要視する訳ですね

逆に日本株が2倍になった場合には集中させていたら2倍、同様に分散させたら1.5倍になります。

つまり、投資先を集中させるのは「ハイリスクハイリターン」、分散させるのは「ローリスクローリターン」と言えます。

さてアメリカ全体と世界中とで考えると、後者のほうがより分散された投資になります。

ですので、全米株式(S&P500)より全世界株式(オール・カントリー)のほうが「ローリスクローリターン」となります。

あなたのリスク許容度から選び方を考える

今度はあなたのリスク許容度を考えてみましょう。

株価は時々刻々と波のうねりのように変動します。

そんなうねりが上昇する可能性を「上振れリスク」、下降する可能性を「下振れリスク」と呼びます。

さて、ここであなたのリスク許容度がどれくらいなのかを考えてみましょう。

もし下振れリスクにより、あなたの生活や未来に影響が出てしまう場合は「リスクを取り過ぎ」ということになります。

つまりあなたのリスク許容度を超えた投資をしているという話になります。

イメージしやすいようにリスク許容度を超えた投資の例をいくつか紹介しましょう。

- 数年後の自宅購入資金を1社に全力投資している

- ローンの返済があるのに貯金ゼロで投資している

- 老後生活を賄おうと退職金で株式投資を始めた

確かにこれはヤバそうな臭いがプンプンするな

いずれのケースでも株価の暴落や企業の倒産によって生活設計が破綻したり最悪破産までいく危険性がありますよね。

投資は資産形成のための大事な一歩ですが、そのために生活が壊れるリスクを取るのはやり過ぎです。

そういう投資方法や生き方は否定しませんけどね

もしあなたの生活設計に十分余裕が有ったり、つみたてNISA以外に投資しないならば、米国株式(S&P500)を選ぶのは問題無いでしょう。

逆にあまり余裕が無ければ、よりリスクの低い全世界株式(オール・カントリー)を選ぶほうが無難かもしれません。

eMAXIS Slim全世界株式(オール・カントリー)が向いている人

リスク許容度が低い

- 現金以外に他の資産が無いあるいは少ない

- 生活資金に余力が無い

- 転職や離職などで収入が減少する可能性がある

- 自営業である

- 収入源が一つしかない(副業をしていない)

- 月々の支出のうち固定費(ローンなど)の割合が大きい

- 大きな支出イベント(自宅購入、子どもの進学など)が控えている

- 基本給が低くインセンティブや残業代やボーナスで年収を底上げしている

- 稼ぎ手が体調を崩しがち

上記条件が当てはまる数が多いほどあなたのリスク許容度は低いと考えましょう。

サテライト投資を考えている

サテライト投資とは中核=コア投資を維持しつつ、衛星=サテライトのように少ない割合で流動的な投資をする方法です。

例えば資産の10~20%を個別株や仮想通貨(短期間での売買を含む)などへ投資する感じです

特に株式よりもリスクが高い投資を考えている方には、コア投資では全世界株式(オール・カントリー)が向いています。

今後アメリカ経済が沈んでいくと予想している

米国株式(S&P500)はアメリカの経済成長に重きを置いている銘柄です。

ですので、「今は調子が良いアメリカもどこかで沈んでいくだろう」と予想している人には向きません。

もしその未来が来たら、アメリカの比重が軽い全世界株式(オール・カントリー)の方がパフォーマンスが良くなるかもしれません。

eMAXIS Slim 米国株式(S&P500)が向いている人

リスク許容度が高い

先ほどの逆で、リスク許容度が比較的高い人は米国株式(S&P500)を選んでも良いでしょう。

もちろん全世界株式を選択しても大丈夫です

トータルの投資リスクが高くない

例えば債券やゴールドなど比較的リスクの低い安全資産への投資も併用する場合は、コア投資に米国株式(S&P500)を据えるのもいいでしょう。

しかし、実はS&P500自体も他の米国指数と比べると比較的ローリスク・ローリターンです。

ですので過度にリスクを心配する必要はありません。

例えばS&P500が500銘柄分散に対し、NASDAQ100は100銘柄です

NYダウに至ってはたった30銘柄やからな

アメリカを信じている

アメリカのこれからの成長と引き続き世界の盟主としての君臨を信じている場合は米国株式(S&P500)が適しているでしょう。

ただしアメリカvs世界は投資家の間でも結論が出ない問題ですので、どちらが優れているかは自分で予想する必要があります。

きのこたけのこ戦争みたいなモンやな

番外編:他の『eMAXIS Slim』シリーズについて

つみたてNISAの対象となっている『eMAXIS Slim』シリーズには下記のように他の商品が数多くあります。

ついでにこれらもチェックしておきましょう。

- eMAXIS Slim国内株式(TOPIX):信託報酬0.154%

- eMAXIS Slim国内株式(日経平均):信託報酬0.154%

- eMAXIS Slim新興国株式インデックス:信託報酬0.187%

- eMAXIS Slim先進国株式インデックス:信託報酬0.1023%

- eMAXIS Slim全世界株式(3地域均等型):信託報酬0.1144%

- eMAXIS Slim全世界株式(除く日本):信託報酬0.1144%

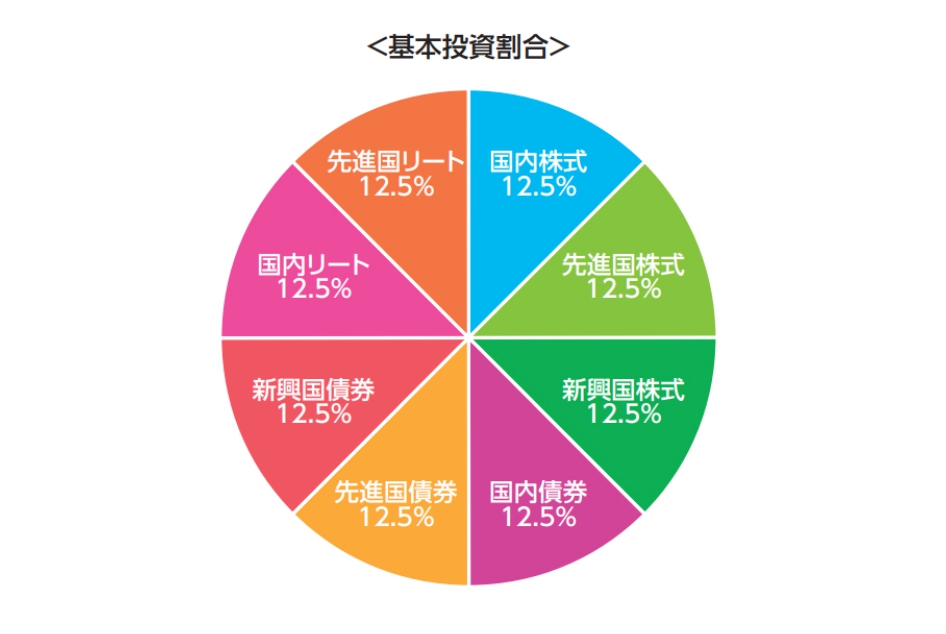

- eMAXIS Slimバランス(8資産均等型):信託報酬0.55%

TOPIXと日経平均

どちらも日本の株式への投資ですが、肝心の日本の株式があんまりイケていません。

ご自身でトータルリスクを計算しつつ投資できる方ならいいですが、つみたてNISAで投資を始める方には決してお勧めできません。

日本国民として悲しい…

現実を直視せぇ

新興国株式

米国株式(S&P500)より更にハイリスク・ハイリターンな投資方法ですので、投資経験者向けの銘柄です。

先進国株式、全世界株式(3地域均等型)

お勧め2銘柄の中間に位置するバランスの銘柄です。

色々調べた結果、好みが合っているようなら選んで良いかもしれません。

個人的にはあえて選ぶ理由は無い気がしてます

全世界株式(除く日本)

悪くはありませんが、「日本個別株に投資している方」や「日本のインデックス投資をしている方」向けであり投資一発目で選ぶ銘柄ではありません。

バランス(8資産均等型)

これだけ特殊な位置付けで、これは以下の通り株式以外の分野にも均等に投資をする銘柄です。

投資ジャンルごと分散を図っている訳で、守備力だけで見れば鉄壁のものになります。

ただしその分リターンが相当削られることが予想されるため、「とにかく損だけはしたくない!」という方向けになります。

もちろん、「守備力が高いから絶対に安全」という訳ではないことはご承知くださいね。

あと管理運用の手間がかかる分、信託報酬が他のシリーズ銘柄より高いことにも注意です!

最後に

いかがだったでしょうか。

本記事の内容が少しでもあなたのeMAXIS Slimシリーズの銘柄選びの参考になったら幸いです。

大事なことは自分自身のリスク許容度を知り、それに見合ったリスクの投資をすることです。

つみたてNISAは途中で銘柄を変更できるものの、変えるとなると手続きがやや煩雑です。

しっかり投資に関する知識を積み、一発目で適切な商品を選んでみてくださいね。

もし証券会社選びにも悩む場合はコチラの記事を参考にしてください!

では次の記事でお会いしましょう!

またな

コメント